2025年以來,美元正經歷半個世紀以來最“陡峭”的下跌。

上半年美元指數跌幅高達10.8%,盡管三季度出現小幅反彈,但年內累計跌幅仍接近9%,這為持續近15年的強勢美元周期畫上了一個歷史性的句號。

曾經主導全球經濟40余年的“超級貨幣”似乎正在褪去光環。那么,美元“失寵”究竟還會持續多久?持有美元資產的投資者又該如何在匯率波動中把握機遇、管理風險呢?

美元為何"跌跌不休"?

美元本輪走弱并非孤立事件,其背后是兩類風險疊加與貨幣政策轉向的共同作用。

一、關稅戰風險“反復無常”

“特朗普2.0”時代開啟后,貿易摩擦持續升溫,政策打擊力度的范圍和力度都遠超預期,引發市場對全球經濟衰退的擔憂。與此同時,美國政府在關稅政策上的“朝令夕改”加劇了投資者恐慌,推動“去美元化”進程加速。

二、美元信用風險進一步惡化

據統計,美國財政部每秒都在增加超過10萬美元的債務,持續擴張的財政赤字反復對美元信用體系進行壓力測試。此外,美國政府進入“停擺”第三周,關鍵經濟數據延遲發布,政策不確定性也在持續侵蝕美元作為“避風港”資產的吸引力。

三、美聯儲降息“推波助瀾”

如果說前兩類風險是市場擔憂的“導火索”,那么美聯儲的降息預期則成為主導美元下半年走勢的“核心開關”。歷史數據顯示,美聯儲開啟“預防式降息”周期后,往往會引發美元的階段性走弱。隨著今年9月美聯儲降息靴子落地,美元的利差優勢明顯收窄,全球資本開始重新尋找“估值洼地”,直接導致美元指數承壓下行。

五輪美元暴跌的背后:誰在崛起?

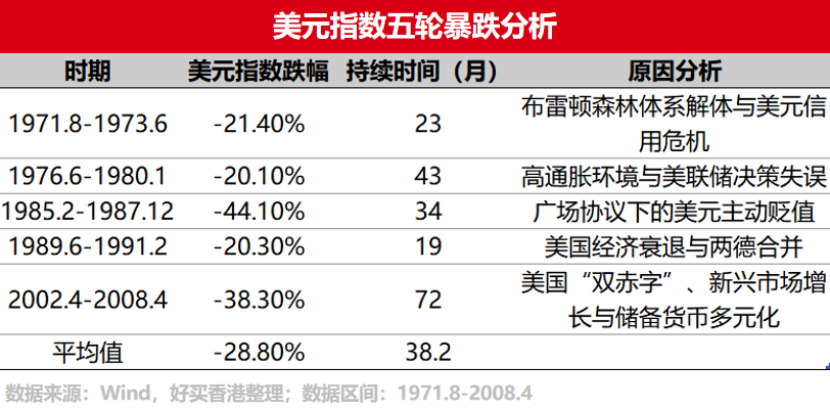

回顧歷史,美元曾經歷五輪顯著下跌周期,每一輪都伴隨著全球經濟格局的深刻變革。

從1970年代布雷頓森林體系崩潰,到1980年代美國主動引導美元貶值,再到2002年歐元問世催生的“弱美元”周期,歷史經驗表明,美元波動始終是全球經濟格局重塑的縮影。

歷史不會簡單重復,每一次美元的暴跌背后都伴隨著全球各類資產的價值重估,當前又有哪些資產迎來機遇呢?

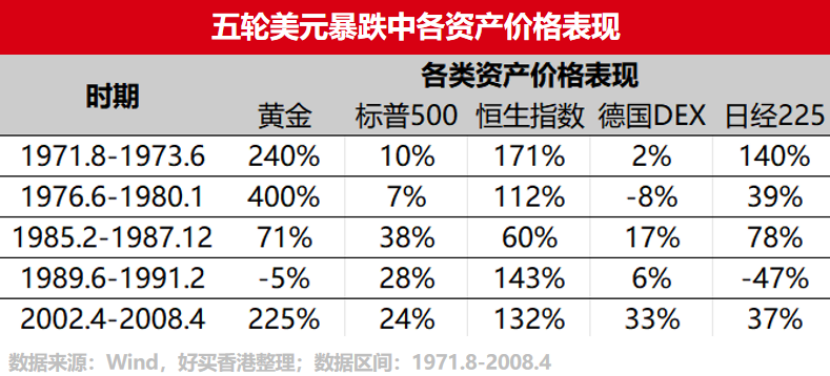

黃金凸顯“避險之王”本色:歷史上幾乎每一次美元的下跌都伴隨著黃金大牛市的開啟(如1976-1980年黃金漲幅高達400%)。今年以來,黃金可謂是各大資產中“最閃耀的星”,金價“持續瘋狂”,一度站上4300美元/盎司的大關。在地緣風險常態化與弱美元趨勢的雙重驅動下,美元的配置邏輯已從“是否配置”轉變為“如何增配”。

非美權益市場兼具“成長性”和“流動性”:歷史數據顯示,在美元貶值周期中,恒生指數、日經225等非美市場普遍跑贏標普500(如2002-2008年恒生指數漲幅達132%,同期標普500僅24%)。美元貶值不僅帶來非美貨幣的相對升值,更推動全球資金流向港股等“價值洼地”。同時,流動性的改善也為新興經濟體企業盈利增長注入新動力。本輪美元暴跌中,港股、日股、德股均有著不俗表現,仍有望延續 “跑贏美股” 的趨勢。

美股短期承壓,中長期仍有配置價值:盡管美元貶值可能引發資金外流,但同時提升了美國跨國公司的海外收入價值。特別是科技、醫藥等全球收入占比較高的行業,在美元下行環境中展現出超預期的盈利韌性。

全球對沖基金捕捉波動超額收益:在匯率波動加劇的背景下,全球對沖基金通過宏觀策略、股票多空等多元化投資方式,在美元貶值期間靈活布局。其與傳統資產類別的低相關性,為投資組合提供了寶貴的風險分散價值,幫助投資者在復雜市況中保持較穩健的收益。

美元不再穩?在匯率變局中把握長期機遇

在匯率變局時代,配置美元資產需要超越短期“炒匯率”的投機思維,轉而以長期資產配置的視角把握市場機遇。

作為全球主要儲備貨幣,美元在抵御通脹和分散風險方面仍具有不可替代的價值。值得關注的是,當前市場對美元的悲觀預期可能已得到較為充分的釋放,美元指數最快下跌的階段或已過去。歷史經驗表明,當市場情緒趨于極端時,往往預示著反轉動能的醞釀。此時配置美元資產,相當于在相對低位降低了“入場成本”,不僅有望獲得科技板塊等優質企業的股價上漲收益,還可能享受未來匯率回升帶來的匯兌收益,形成“股匯雙贏”的有利格局。

美元指數已進入歷史相對低位區間,風險收益比正在逐步改善。對于秉持長期投資理念的投資者而言,美元的短期“失寵”,恰恰為布局優質美元資產提供了難得的戰略機遇。在這個全球資產配置再平衡的時代,保持理性、堅持多元化布局,才能在市場波動中把握機遇,從容迎接新一輪周期的到來。

(轉載自好買香港)

風險提示:投資于國際證券市場,除了需要承擔與國內證券類似的市場波動風險等一般投資風險之外,還面臨匯率風險等國際證券市場投資所面臨的特別投資風險,也需要投資者注意。

好買香港提醒:本文版權為好買香港所有,未經許可任何機構和個人不得以任何形式轉載和發表。如有轉載需求,請在文章下方留言。