一、行情回顧

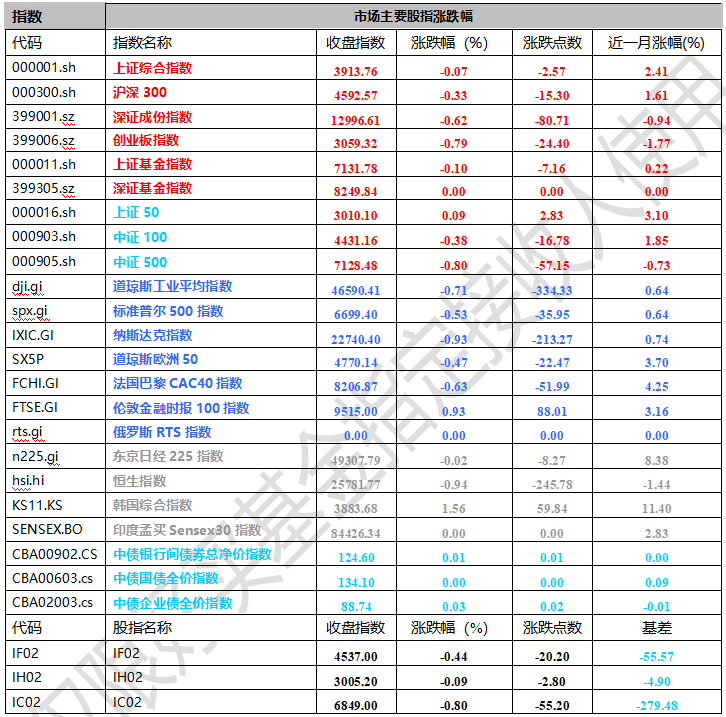

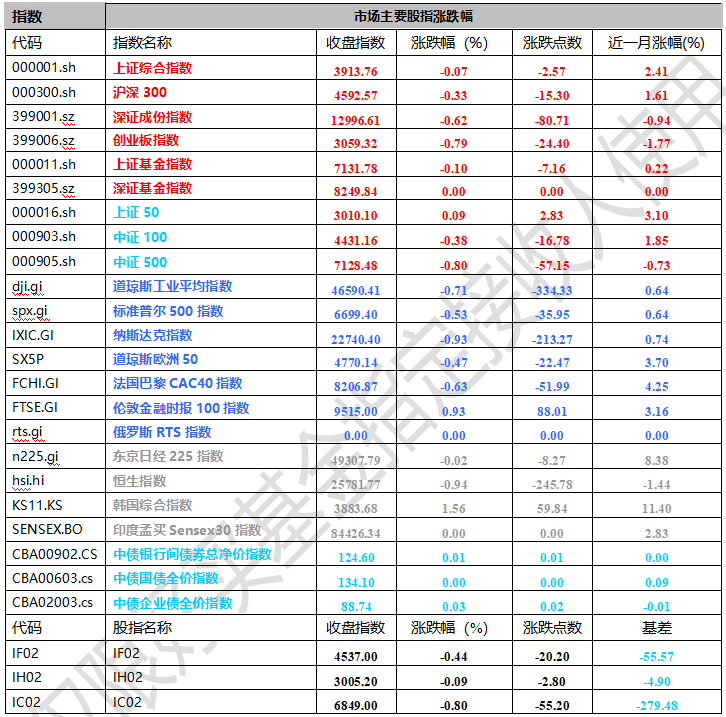

昨日,滬深兩市雙雙收跌。截止收盤,上證綜指收于3913.76點,跌2.57點,跌幅為0.07%;深成指收于12996.61點,跌80.71點,跌幅為0.62%;滬深300收于4592.57點,跌15.30點,跌幅為0.33%;創業板收于3059.32點,跌24.40點,跌幅為0.79%。兩市成交16678.56億元,較前一日交易量減少11.00%。大盤股強于小盤股。中證100下跌0.38%,中證500下跌0.80%。

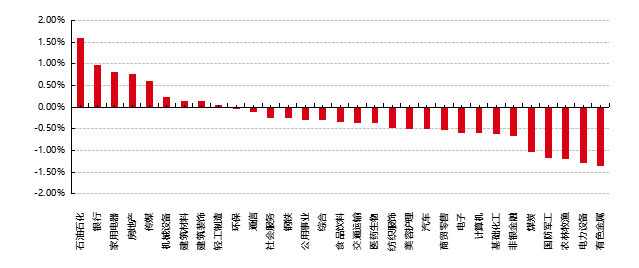

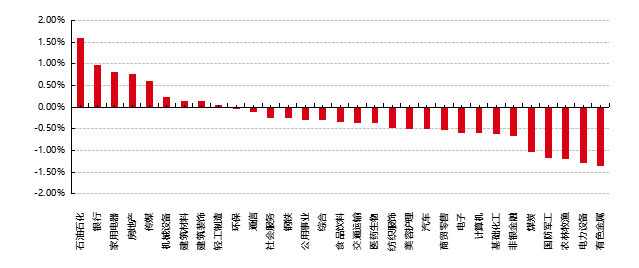

28個申萬一級行業中有9個行業上漲。其中,石油石化、銀行、家用電器表現居前,漲跌幅分別為1.58%、0.97%、0.82%,農林牧漁、電力設備、有色金屬表現居后,漲跌幅分別為-1.19%、-1.29%、-1.36%。

▼申萬一級行業漲跌幅

數據來源:Wind 日期:2025/10/22

昨日,中債銀行間債券總凈價指數上漲0.01個百分點。

昨日,歐美主要市場漲跌不一,其中,道指下跌0.71%,標普500下跌0.53%;道瓊斯歐洲50 下跌0.47%。亞太主要市場漲跌不一,其中,恒生指數下跌0.94%,日經225指數下跌0.02%。

二、指數漲跌

數據來源:Wind 日期:2025/10/22

三、新聞

IMF最新經濟展望:關稅沖擊正進一步削弱本已黯淡的增長前景

國際貨幣基金組織(IMF)當地時間10月14日發布最新一期《世界經濟展望報告》。IMF表示,預計2025年全球經濟增速將放緩至3.2%,2026年進一步降至3.1%。

美國關稅的急劇上升正在成為主導全球不確定性的最重要因素。報告顯示,美國自2025年4月以來大幅提高關稅水平,將關稅率提升至百年來罕見的高度。雖然美國與部分貿易伙伴簽署協議,使多數國家的有效關稅率回落至10%至20%的區間,但整體關稅水平仍遠高于2024年。

IMF指出,這一不透明且缺乏持久性安排的政策調整,使全球價格、投資和消費預期全面承壓,貿易政策不確定性居高不下。短期來看,企業和家庭的提前采購與投資行為在一定程度上支撐了經濟增長,使今年上半年全球經濟增速維持在3.5%左右。但IMF強調,這種增長韌性只是“暫時緩沖”,并不反映經濟基本面的改善。一旦庫存消化和供應鏈重組完成,關稅沖擊的負面效應將更為明顯。IMF預計,在主要經濟體中,美國2025年的經濟增速為2.0%,歐元區為1.2%。與7月預測值相比,新一期報告對中國今年經濟增速4.8%的預測維持不變。

此外IMF提到了多個全球金融風險點。IMF稱,近幾個月來,盡管貿易緊張、地緣政治不確定性和對主權債務的擔憂加劇,但資產價格已恢復到過高的估值,金融狀況也普遍緩解。風險資產價格持續上漲,美元貶值。與此同時,政府債務繼續上升,非銀行金融中介機構(NBFI)和穩定幣繼續增長。隨著形勢的變化,市場似乎自滿。盡管這些轉變近年來一直在發生,但新的證據表明,金融體系的脆弱性越來越大。估值模型表明,風險資產價格遠高于基本面,增加了發生不利沖擊時無序修正的可能性。對主權債券市場的分析也顯示,財政赤字擴大對市場運作的壓力越來越大。

10月15日,國際貨幣基金組織發布財政監測報告,今年全球政府債務或達GDP的123%,預計全球政府債務將于2029年突破GDP的100%,創1948年以來最高水平。

點評:IMF對全球債務和經濟前景的預測,提示了諸多風險,包括貿易政策不確定性、保護主義加劇、金融市場波動放大等,這些不確定性和經濟的脆弱性使得市場的避險情緒上升,投資者傾向于將黃金作為避險資產,再加上全球央行購金持續,從而推動了黃金價格上漲,10月16日黃金現貨價格突破4200。此外,隨著全球經濟增長放緩,各國政府為了刺激經濟可能會增加財政支出,導致財政赤字擴大,從而增加主權債券的發行規模,這可能會導致主權債券收益率上升,價格下跌。

實物黃金ETF創有史以來最大單月流入規模,近期金價出現震蕩

10月21日晚間,世界黃金協會發布的數據顯示,9月,全球實物黃金ETF創有史以來最大單月流入規模,推動三季度總流入達到創紀錄的260億美元。截至三季度末,全球黃金ETF資產管理總規模(AUM)增至4720億美元,再創歷史新高;總持倉環比增長6%至3838噸,較2020年11月第一周3929噸的歷史峰值僅低2%。

數據還顯示,9月全球黃金市場日均交易額約達3880億美元,環比增長34%。其中,交易所的黃金衍生品成交量貢獻突出,紐約期貨交易所(COMEX)、上海期貨交易所相關交易成為推動成交增長的主要力量。場外交易同樣走強,日均達1910億美元,環比增長12%,遠高于2024年同期水平。此外,黃金ETF交易量大增至日均80億美元,環比增長84%。

今年以來,金銀走出了極端趨勢性行情,尤其是接連突破了3000美元、4000美元大關,年內累計漲幅一度超過60%,成為市場表現最佳的一類資產。

但是近期,在10月21日,倫敦現貨黃金從歷史高位大跌,日內一度跌逾6.7%,收盤報跌5.33%,創下2020年8月以來最大單日跌幅。黃金價格單日暴跌232美元/盎司,或創出新的歷史紀錄。

據統計,2000年以來,倫敦金單日跌幅超過5.3%的情形僅出現過7次,其中最大的一次跌幅9.11%,單日暴跌135美元/盎司。

與黃金相比,白銀的拋售壓力更為強勁。10月21日,現貨白銀大跌超7%,跌破50美元大關,最低一度觸及47.85美元/盎司,不過今年以來白銀的累計漲幅仍在70%一線。

10月22日,倫敦金仍然跌勢不止,早盤最低一度觸及4002.89美元/盎司,險守4000美元大關,隨后有所反彈;上期所滬金、滬銀期貨早盤開盤也雙雙大跌,滬金一度跌近6%,最低觸及933.08元/克,當日收盤報跌3.92%;上海黃金交易所黃金Au99.99合約亦受到重挫,盤中跌幅一度超過5%,收盤跌幅為4%,報952.5元/克。

點評:此前金價漲勢過于急促,在連續九周上漲后,市場多頭頭寸變得極度擁擠,觸發了技術性 “踩踏”。價格首先在亞洲交易時段走低,隨后在倫敦和美國市場開盤時觸發了止損盤,導致金價出現大幅回調。疊加近期中東、俄烏等地緣局勢有所緩和,市場對國際貿易局勢緩和預期增強,美國政府停擺問題也可能在本周結束,這些因素使得部分避險資金選擇了撤離,從而對黃金價格產生了壓力。此外,近期美元與美債收益率階段性反彈,增加了黃金持有成本,吸引部分資金回流固定收益資產,導致黃金市場熱度有所降溫。

金價在經歷了此次大幅回調后,短期可能會維持震蕩調整態勢。但是從中長起來看,宏觀層面,貨幣寬松預期對貴金屬的中期利好并未動搖。全球貨幣信用體系重構、去美元化趨勢持續,且美聯儲處于降息周期,這些因素將支撐金價繼續上漲。各國央行購金活動強勁,ETF 資金持續流入,也顯示出全球對黃金的配置意愿仍然較強。